資金が足りない——そんな瞬間、あなたはどの道を選びますか?

銀行融資では間に合わない。

そんなときに、手元の売掛金を現金化できる「ファクタリング」は強力な味方になります。

しかし、ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」という2つの方式があり、その選択次第でスピードもコストも信用も大きく変わります。

この記事では、それぞれの仕組みやメリット・デメリットを徹底比較し、業種や状況別にどちらを選ぶべきかを解説します。

読めば、あなたの事業に最適な答えが見つかるはずです。

2社間ファクタリングと3社間ファクタリングの基本を押さえる

あなたは今、資金繰りの壁に直面しているかもしれません。

銀行融資は審査が長く、保証や担保のハードルも高い。

そんな中で、手元にある「未回収の売掛金」を今すぐ現金化できる――その言葉を耳にしたら、少し心が揺れませんか。

ファクタリングは、まさにその仕組みを利用した資金調達法です。

しかし、一口にファクタリングといっても、「2社間ファクタリング」と「3社間ファクタリング」という2つのタイプが存在します。

そして、この選択を間違えると、想定以上の手数料を払うことになったり、取引先との関係に思わぬ影響が出たりするのです。

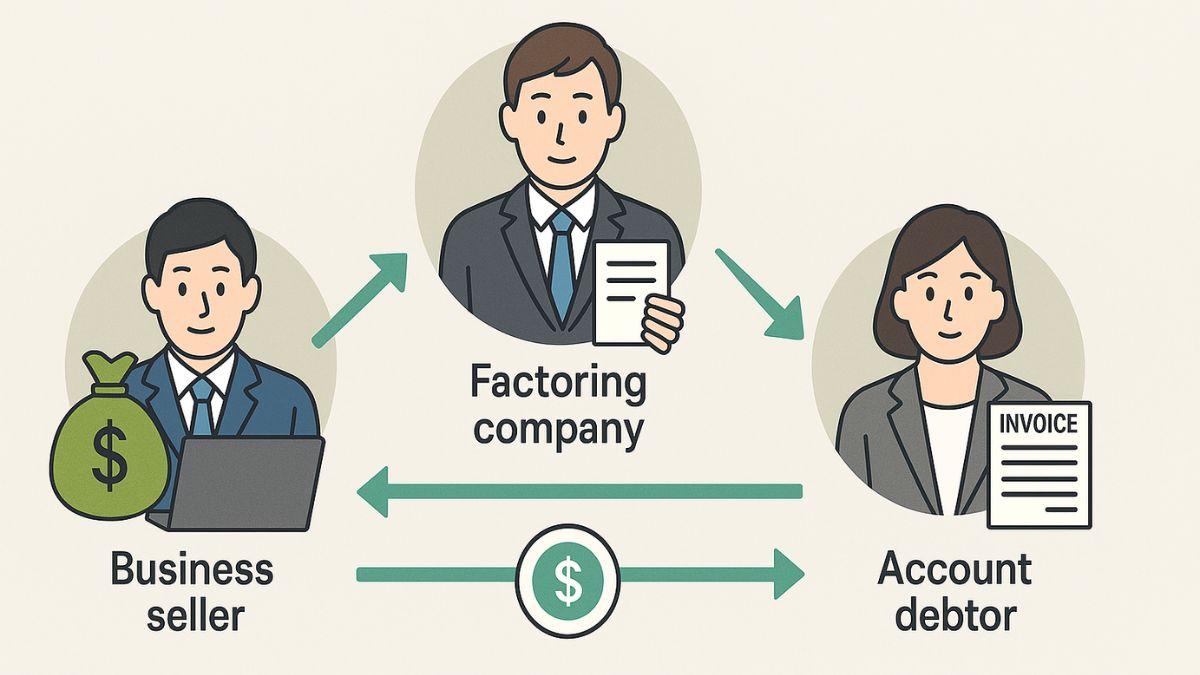

まず、ファクタリングとは「売掛債権をファクタリング会社に売却し、早期に現金化するサービス」です。

銀行からお金を借りるのではなく、自分が保有する売掛金を「譲渡」して資金に変えるという点が大きな特徴です。

このため、赤字や債務超過であっても利用できるケースが多く、返済義務も発生しません。

あくまで売掛金を売った対価として現金を受け取るため、借金ではないというのが大きな安心材料になっています。

では、「2社間ファクタリング」と「3社間ファクタリング」は何が違うのでしょうか。

結論から言えば、その最大の違いは「売掛先(取引先)にファクタリングの利用が知られるかどうか」です。

2社間ファクタリングは、あなた(売掛金の保有者)とファクタリング会社の2者だけで契約します。

売掛先には一切通知せず、売掛先からの入金は従来通りあなたの口座に入り、その後あなたがファクタリング会社に送金する形です。

この仕組みの最大のメリットは「取引先に知られずに資金調達できる」ことです。

取引先との関係を変えずに資金繰りを改善できるため、特に信用やイメージを気にする業種には好まれます。

しかし、この方法はファクタリング会社にとって「売掛先から直接回収できない」リスクがあるため、手数料は高めに設定されます。

平均して5%〜20%程度の手数料がかかるのが一般的です。

一方、3社間ファクタリングは、あなた・ファクタリング会社・売掛先の3者で契約します。

売掛先に対して「売掛金をファクタリング会社に譲渡した」ことを通知し、売掛先から直接ファクタリング会社に入金が行われます。

このため、ファクタリング会社は回収リスクを大幅に減らせるため、手数料は低め、一般的に1%〜5%程度で済みます。

コスト面では非常に有利ですが、取引先に資金繰りの事情が知られてしまうため、「経営状態が悪化しているのではないか」という誤解を生む可能性があります。

この心理的ハードルこそが、3社間ファクタリングの最大の課題です。

資金の流れを図で示すと、次のようになります。

【2社間ファクタリングの流れ】

- あなたが売掛金をファクタリング会社に売却

- ファクタリング会社から現金が振り込まれる

- 売掛先からの入金をあなたが受け取る

- あなたがファクタリング会社に送金する

【3社間ファクタリングの流れ】

- あなたが売掛金をファクタリング会社に売却

- 売掛先へ譲渡通知を行う

- 売掛先が直接ファクタリング会社へ入金

- ファクタリング会社からあなたへ残額(手数料差引後)が振り込まれる

この流れを見ると、3社間ファクタリングは直接入金なので安全性が高く、2社間ファクタリングは間接的なやり取りになる分だけリスクが高いことがわかります。

ファクタリング会社から見れば、2社間ファクタリングは「あなたが売掛先から入金を受け取った後、ファクタリング会社に送金しない可能性」がゼロではないため、手数料でそのリスクをカバーしているのです。

契約の法的な位置づけとしては、どちらも「債権譲渡」にあたります。

日本では債権譲渡登記制度が整備されており、契約内容や譲渡の事実を第三者に対して公示することも可能です。

ただし、実務上は、2社間ファクタリングの場合は譲渡登記をせず秘密裏に行うことが多く、3社間ファクタリングでは譲渡通知を明確に行います。

初めて利用する人が混乱しやすいのは、「どちらが自分に向いているのか」という判断です。

たとえば、手数料の高さを嫌って3社間ファクタリングを選んだものの、取引先から「資金繰りに困っているのか?」と心配され、契約や発注に影響が出たという事例は珍しくありません。

逆に、2社間ファクタリングを選んでスピード入金できたものの、高額な手数料が利益を圧迫し、結局資金繰りが改善しなかったケースもあります。

ここで重要なのは、「スピード」「コスト」「信用」という3つの軸で考えることです。

2社間ファクタリングはスピードと秘密保持に強く、3社間ファクタリングはコストと信用力に強い。

この両者の性質を正しく理解してから選択することで、初めてファクタリングは本来の効果を発揮します。

そして、これから先の章では、この3つの軸をより掘り下げ、「どのような状況でどちらを選ぶべきか」を具体的な事例とともに解説していきます。

資金繰りに悩む経営者やフリーランスにとって、この知識は単なる情報ではなく、明日の事業を守るための武器になるはずです。

資金繰りのスピード感で選ぶならどっち?

資金繰りの現場では、「スピード」がすべてを左右する瞬間があります。

給料の支払い期限まであと3日。大口の仕入れ代金が明後日までに必要。

銀行融資では到底間に合わない——そんな状況で頼れるのがファクタリングです。

しかし、2社間ファクタリングと3社間ファクタリングでは入金スピードに差が出やすく、この差が致命的になることもあります。

まず、即日入金の可能性について考えてみましょう。

一般的に「最短即日」とうたわれるのは、ほとんどが2社間ファクタリングです。

なぜなら、2社間ファクタリングは売掛先への確認や同意が不要で、契約手続きがシンプルだからです。

必要書類を提出し、ファクタリング会社の審査を通過すれば、早ければ数時間後には入金されるケースもあります。

特に小規模な取引や継続的な利用者であれば、書類の再提出も少なく、驚くほどスムーズに進むことも珍しくありません。

一方、3社間ファクタリングでは、売掛先への譲渡通知や同意取得が必須です。

これは法的にも必要なプロセスで、売掛先が確認・承諾して初めて契約が成立します。

このため、売掛先の担当者がすぐに対応できない場合や、社内決裁に時間がかかる場合には、入金まで数日〜1週間程度かかることもあります。

資金の安全性は高まるものの、緊急性の高い場面ではタイムロスとなるのが3社間ファクタリングの弱点です。

スピードの差は、審査の観点からも説明できます。

2社間ファクタリングでは、ファクタリング会社が重点的にチェックするのは「売掛先の信用力」と「あなたの入金能力」です。

売掛先が大企業や公共機関であれば、回収リスクは低く、スムーズに審査が進みます。

ただし、あなた自身が過去に大きな延滞や破産歴があっても、売掛先が信用できれば審査が通ることも多いのです。

これは銀行融資では考えられないスピード感です。

逆に3社間ファクタリングでは、売掛先への確認が前提になるため、売掛先の支払い能力と契約意志が審査のカギを握ります。

つまり、売掛先の対応スピード次第で入金日が決まるという構造です。

もし売掛先が迅速に対応してくれる関係性を築けているなら、3社間ファクタリングでも十分早く資金化できる可能性はあります。

しかし、売掛先との関係がドライだったり、事務処理が遅い企業であれば、どうしても日数はかかってしまいます。

現場の経営者の声を拾うと、2社間ファクタリングの即日対応は「資金ショートの危機を救った」というケースが多く聞かれます。

例えば、ある建設業の社長は、急な追加工事で材料費が不足し、翌日の仕入れに間に合わせるために2社間ファクタリングを利用しました。

午前中に必要書類を提出し、午後3時には口座に資金が入っていたそうです。

銀行融資や3社間ファクタリングでは到底間に合わなかったタイミングでした。

ただし、スピードを優先するあまり高額な手数料を支払うことになり、長期的には資金繰りを圧迫する可能性があるのも事実です。

2社間ファクタリングは即金性が魅力ですが、手数料率が高くなる傾向があり、例えば500万円の売掛金を即日資金化した場合、10%の手数料なら50万円が差し引かれます。

緊急事態ならこのコストも受け入れざるを得ないでしょうが、頻繁に繰り返すと利益を食い潰しかねません。

一方で、3社間ファクタリングは、スピードよりも低コストと信用維持を重視する人向けです。

特に「資金繰りにある程度の余裕があるが、手数料を抑えたい」という場合には、多少の時間をかけても3社間ファクタリングを選んだほうが総合的に得をします。

あるIT企業の経営者は、月末の請求書を3社間で資金化し、入金まで4日かかりましたが、手数料はわずか1.5%でした。

もしこれを2社間で即日化していたら、同じ売掛金でも数十万円の差が出ていた計算です。

緊急時の判断基準としては、「明日までに必要な資金か、1週間以内に間に合えばよい資金か」を明確にすることです。

前者なら2社間ファクタリング、後者なら3社間ファクタリングが基本路線です。

また、利用頻度が高い場合は、即日入金可能な2社間ファクタリングと低コストな3社間ファクタリングを併用し、資金の用途や状況に応じて使い分ける経営者も増えています。

結局のところ、スピード感で選ぶ際の最重要ポイントは、「資金が必要になるタイミングと額」を冷静に把握することです。

焦って契約し、手数料負担に苦しむのは本末転倒ですし、逆にコストを惜しんで納期や支払いを遅らせるのも信用に傷がつきます。

資金繰りは、早ければいいという単純な話ではなく、必要なタイミングで必要な額を適切な方法で確保することこそが本質なのです。

手数料の差がもたらす長期的な影響

ファクタリングを利用するうえで、最も目に見えるコストが「手数料」です。

資金繰りに困っているときには、「とにかく現金化できればいい」と考えてしまいがちですが、この手数料の差は、短期的にはもちろん、長期的にも経営に大きな影響を与えます。

特に2社間ファクタリングと3社間ファクタリングでは、この手数料率に大きな開きがあるため、年間を通じて計算すると驚くほどの差額になります。

一般的に、2社間ファクタリングの手数料率は5〜20%程度、3社間は1〜5%程度と言われています。

この差の最大の理由はリスク構造です。

2社間ファクタリングでは、売掛先からの入金が一旦あなたの口座に入り、その後ファクタリング会社に送金します。

そのため、もしあなたが資金難で送金できなくなった場合、ファクタリング会社は回収できなくなるリスクを負います。

これを補うため、手数料は高めに設定されるのです。

一方、3社間ファクタリングでは売掛先から直接ファクタリング会社に入金があるため、回収リスクは極めて低く、結果的に手数料は安く抑えられます。

では、この手数料差が長期的にどう影響するのか、具体的に数字で見てみましょう。

仮に、あなたの会社が毎月500万円の売掛金をファクタリングで資金化するとします。

- 2社間ファクタリング(手数料率10%)の場合:500万円 × 10% = 50万円が手数料。年間では50万円 × 12ヶ月 = 600万円。

- 3社間ファクタリング(手数料率3%)の場合:500万円 × 3% = 15万円が手数料。年間では15万円 × 12ヶ月 = 180万円。

その差は、年間で420万円にもなります。

この金額は、小規模企業にとっては社員の年収1人分に匹敵することもありますし、中規模企業であっても、新たな設備投資や広告費に回せるほどの額です。

もちろん、手数料の差だけで単純に結論を出すことはできません。

資金が1日でも遅れれば契約や納品に支障が出る業種では、多少高くても即日対応の2社間ファクタリングが正解です。

しかし、必要な資金がある程度先に読める場合や、計画的な運転資金確保であれば、3社間ファクタリングを選ぶことでコストを大幅に削減できます。

長期的な影響を考える際に見落としがちなのが、「複利的な負担」です。

手数料で削られた利益は、その後の資金繰りにも影響を与え、再び資金不足を招く可能性があります。

例えば、毎月50万円の手数料を払っていると、その分だけ利益が減り、手元資金が減ります。

その結果、翌月もまたファクタリングに頼らざるを得なくなり、負のループに陥る危険があるのです。

このような「依存状態」に入ると、資金調達コストが経営を圧迫し続け、抜け出すのが難しくなります。

さらに、手数料は単に数字上のコストではなく、価格競争力にも影響します。

利益率が下がれば、価格を下げて競争する余力が減り、競合他社に顧客を奪われやすくなります。

資金繰りのために選んだはずの手段が、長期的には売上や市場シェアを削る結果になってしまうこともあるのです。

一方で、3社間ファクタリングは低コストで済むため、こうした長期的な悪影響を最小限に抑えられます。

特に取引先との関係が安定しており、譲渡通知によって信用に傷がつくリスクが低い場合は、積極的に3社間を選ぶべきです。

手数料の削減分を内部留保や成長投資に回すことで、資金調達に頼らない健全な経営体質に近づけます。

ここで重要なのは、「一時的な資金繰り改善」と「長期的な経営安定化」を別物として考えることです。

緊急時には高コストでもスピード優先の2社間ファクタリングを使い、平常時には低コストの3社間ファクタリングに切り替える。

このように、両者を使い分ける戦略が、手数料負担を抑えつつ資金繰りを安定させる鍵になります。

最後に、もう一度数字を見直してみましょう。

もし年間420万円の差額を削減できれば、それは新しい販売チャネルの開拓や、人材採用、設備更新といった未来への投資に変えられます。

資金調達は「お金を手に入れること」ではなく、「お金を残すこと」も同じくらい重要なのです。

信用リスクと取引先への影響を考える

ファクタリングを検討する経営者が、手数料やスピードと同じくらい気にするのが「信用リスク」です。

お金の流れは数字だけで語れますが、人と人との取引には必ず信頼という見えない資産が存在します。

そして、その信頼が一度揺らぐと、資金繰りの改善どころか、取引そのものが危うくなることがあります。

ここでは、2社間ファクタリングと3社間ファクタリングが取引先の信用や関係性に与える影響を深く掘り下げます。

まず押さえておきたいのは、3社間ファクタリングでは必ず取引先(売掛先)に対して「債権をファクタリング会社へ譲渡した」という通知が行われることです。

これは法律上の手続きであり、取引先からの同意や確認があって初めて契約が成立します。

つまり、売掛先は「あなたがその売掛金を早期現金化する必要があった」という事実を知ることになります。

この通知が、取引先の担当者や経営陣にどう受け取られるかが最大のポイントです。

取引先が冷静かつ合理的な判断をする企業であれば、「資金繰りの改善策を柔軟に取り入れている健全な経営」と評価されることもあります。

特に海外では、ファクタリングは一般的な資金調達手段の一つであり、むしろ利用していない企業のほうが珍しいという国もあるほどです。

しかし、日本ではまだまだ「資金繰りが苦しいからファクタリングを使う」というネガティブな先入観が根強く残っています。

結果として、「あの会社、経営が厳しいのかもしれない」という誤解を生みかねません。

この誤解が生じた場合、長年の取引関係であっても、発注額が減らされたり、支払いサイトが短縮されるなど、予防的な措置を取られることがあります。

取引先にとってもリスクマネジメントの一環であり、特に大企業や上場企業はこうした対応をマニュアル化している場合があります。

一方、2社間ファクタリングは、売掛先への通知が不要です。

取引先はファクタリングの利用を知らず、従来通りの取引を続けられます。

この秘密保持性は、信用リスクを極端に低く抑える最大のメリットです。

特に、顧客との信頼関係が売上の大部分を支えている業種や、発注元の数が限られている業界では、2社間ファクタリングのほうが心理的安全性は圧倒的に高いと言えます。

ただし、信用リスクというのは「知られるかどうか」だけの問題ではありません。

2社間ファクタリングの場合、売掛先が知らないからこそ、もしあなたが入金を滞らせたときの影響はより深刻です。

ファクタリング会社に送金が遅れれば、契約違反となり、場合によっては法的措置や強制的な通知が発生します。

これが発覚した場合は、むしろ3社間ファクタリング以上に信頼を失うこともあり得ます。

つまり、秘密を守るためには、契約を守る責任も重くなるということです。

実際の事例を見てみましょう。

ある食品メーカーは、長年の大口取引先からの受注に依存しており、その取引先の信用を絶対に傷つけたくないという理由で2社間ファクタリングを選びました。

資金繰りは改善し、半年間は順調に回っていましたが、ある月に予期せぬキャンセルと原材料価格の高騰が重なり、ファクタリング会社への送金が遅延。

結果的にファクタリング会社が売掛先に直接通知を行い、取引先がその事実を知ることになりました。

それまで築いてきた信頼関係は一気に冷え込み、翌年の契約更新時に発注額を大幅に減らされてしまったのです。

逆に、3社間ファクタリングで信用を守ったケースもあります。

建設業のA社は、元請け企業が資金繰りに厳しく、支払いサイトが長期化していました。

A社は3社間ファクタリングを選び、あえて元請けに資金繰りの事情を共有。

「より安定的に現場を回すため」という前向きな説明をした結果、元請けは納得し、むしろA社の安定性を評価。

以後も継続的な発注が続きました。

このケースは、日本では珍しいかもしれませんが、「信用を守る=隠す」だけではないことを示しています。

もう一つ重要なのは、ファクタリングの利用歴が信用情報に残るかどうかという点です。

現在の日本では、ファクタリングは融資ではなく売掛債権の売却であるため、個人や法人の信用情報機関には登録されません。

しかし、3社間ファクタリングの場合は取引先の内部記録に「債権譲渡通知」が残る可能性があります。

特に取引先が金融機関や商社の場合、こうした記録が将来の与信判断に影響することもあるため、注意が必要です。

結論として、信用リスクを最小化するには、自社の資金繰り状況と取引先との関係性を冷静に分析することが不可欠です。

売掛先がファクタリングへの理解があり、情報共有を前向きに受け入れてくれるなら、3社間ファクタリングでも信用を維持できます。

逆に、情報管理が厳格で、資金繰りに関する情報がマイナス評価につながりやすい相手なら、2社間ファクタリングを選び、確実な返済計画を立てることが重要です。

資金は経営の血液ですが、信用は経営の骨格です。

どちらか一方を損なえば、会社は立っていられません。

資金を早く手に入れることばかりに目を奪われず、その資金が流れる先の信頼関係まで見据えて選択することこそ、賢い経営者の判断なのです。

実際の事業シーン別おすすめタイプ

ここまでで、2社間ファクタリングと3社間ファクタリングの違い、スピード、手数料、信用リスクについて詳しく見てきました。

しかし、最終的にどちらを選ぶべきかは、業種や事業の特性によって大きく異なります。

同じ資金調達手段であっても、建設業とIT業界では必要なタイミングも額も異なりますし、信用の重みや取引先との距離感もまったく違います。

ここでは、実際の事業シーンごとに、どのタイプが適しているのかを具体的に考えていきます。

建設業の支払いサイト問題と最適な選択肢

建設業は、元請けからの入金までが非常に長く、支払いサイトが90日〜120日に及ぶことも珍しくありません。

その一方で、下請けや材料業者への支払いは先に行わなければならず、資金繰りのギャップが発生しやすい業種です。

この場合、必要資金の額が大きく、かつ支払い期日が事前にわかっているため、手数料を抑えられる3社間ファクタリングが有効です。

元請けが大企業や官公庁であれば信用力も高く、ファクタリング会社の審査もスムーズに進みます。

ただし、公共工事や大企業相手の案件では「資金繰りが苦しいのでは」という誤解を避けたい場合もあります。

その場合は、2社間ファクタリングで必要分だけ資金化し、残りは他の資金調達手段で補うというハイブリッド運用が現実的です。

IT・クリエイティブ業界の場合

IT開発やデザイン、映像制作などのクリエイティブ業界は、プロジェクトごとに契約額が大きく変動し、納品から入金までの間にキャッシュフローが急激に悪化することがあります。

また、フリーランスや小規模企業が多く、取引先への信用イメージを非常に重視する傾向があります。

このため、2社間ファクタリングが選ばれることが多く、特に即日入金でプロジェクト資金をつなぐケースが目立ちます。

ただし、継続的な案件が多い場合は、資金需要をあらかじめ予測し、3社間ファクタリングで低コスト資金化を計画的に行うことも可能です。

特に広告代理店や大手クライアントとの取引がある場合、3社間ファクタリングを利用しても信用への影響が少ないケースもあります。

医療・介護業界での活用シーン

医療や介護事業では、診療報酬や介護報酬が国や自治体から支払われますが、その入金は2〜3か月後になることが一般的です。

その間の運転資金として、診療報酬ファクタリングが活用されます。

この分野では、支払元が公的機関であり信用度が極めて高いため、3社間ファクタリングが圧倒的に有利です。

手数料は最低水準まで下がり、資金化までのスケジュールも比較的安定しているため、長期的に利用してもコスト負担が軽く済みます。

ただし、急な設備投資や職員給与の支払いで即資金が必要になる場合には、2社間ファクタリングのスピード感が役立ちます。

安定期と緊急時で使い分けるのが理想的です。

季節的資金需要があるビジネス

農業や観光業、小売業など、繁忙期と閑散期の差が激しい業種では、繁忙期前の仕入れや人員確保に資金が集中します。

このようなケースでは、資金需要が予測可能であるため、3社間ファクタリングで計画的に資金を確保するのが賢明です。

手数料を抑えることで、繁忙期の利益率を守ることができます。

しかし、繁忙期に予想外の注文が殺到し、急ぎで追加仕入れが必要になる場合もあります。

このような突発的な資金需要には、即日対応可能な2社間ファクタリングを併用することで機会損失を防げます。

売上規模別の向き・不向き

売上規模が小さい場合、手数料負担が利益に直撃するため、可能な限り3社間ファクタリングでコストを抑えるべきです。

小規模事業者が高手数料の2社間を頻繁に利用すると、年間で数百万円単位の利益を失うリスクがあります。

一方、売上規模が大きく、かつ資金回転を高速化してビジネスチャンスをつかみたい企業では、2社間ファクタリングの即金性が成長スピードを加速させることもあります。

特に輸出入ビジネスや短期トレードを行う企業では、1日の資金確保が大きな利益差を生むため、多少の手数料負担を許容してでもスピードを優先する価値があります。

総じて言えば、「業種」「資金需要の予測可能性」「取引先との関係性」の3つを掛け合わせることで、自社に最適なタイプを判断できます。

そして多くのケースでは、どちらか一方に固定するよりも、状況に応じて2社間ファクタリングと3社間ファクタリングを柔軟に使い分けることが、資金繰りを安定させ、経営の自由度を高める最良の戦略になります。

資金調達は、スピード・コスト・信用という三本柱のバランスをどう取るかのゲームです。

そのゲームに勝つためには、自分の業界の特性と、自社の資金フローを冷静に分析する目が必要です。

そして、正しい選択は、単なる現金化以上に、あなたの事業を長く、強く支える力となります。

まとめ|あなたに合うファクタリングの答えは「状況次第」

2社間ファクタリングと3社間ファクタリングは、どちらも「売掛債権を早期現金化する」という点では同じですが、性質は大きく異なります。

2社間ファクタリングは、取引先に知られず即日入金が可能というスピード感と秘密保持性が強みです。

一方、3社間ファクタリングは、手数料が低く、長期的に見てコストパフォーマンスに優れています。また、信用力を高めたい場合や安定的な資金需要に対応する場合にも有効です。

重要なのは、「どちらが優れているか」ではなく、「今のあなたの状況に合っているのはどちらか」を見極めることです。

- 緊急の資金需要 → 2社間

- 計画的・長期的な資金化 → 3社間

- 信用保持が最優先 → 2社間

- コスト削減が最優先 → 3社間

さらに、両者を組み合わせたハイブリッド運用は、資金繰りを安定化させるうえで非常に有効です。

日常的な運転資金は低コストの3社間ファクタリングで確保し、突発的な支出や急な受注には2社間ファクタリングで即対応する。

このバランスを取ることで、スピード・コスト・信用の三要素を高水準で保てます。

ファクタリングは単なる資金調達手段ではありません。

それは、あなたの事業の生命線であるキャッシュフローを守る戦略の一部です。

だからこそ、目先のスピードや手数料だけでなく、その先の事業計画や信用維持まで視野に入れた判断を下す必要があります。

正しい選択ができれば、ファクタリングは「資金繰りの最後の手段」ではなく、「成長のための武器」へと変わります。